AI 熱潮席捲全球股市,創造許多財富神話,許多人都想參與其中。目前許多人習慣透過ETF來參與市場,加上媒體推波助瀾,ETF已成為當下投資人最常使用的理財工具之一。但實際上,如果看的是幫投資人賺了多少錢、績效上漲了多少%,許多主動型基金的績效是遠勝於ETF的,他們沒獲得足夠多的資金關注只是因為他們的媒體曝光度不足,使得他們造富的能力並沒有被大眾熟悉。 本文將帶大家了解,在這場AI帶動的的浪潮下,該如何參與才能讓績效最大化!

目錄

ETF 投資的三大迷思

許多人選擇投資ETF並不是他們覺得ETF優於其他投資工具,而是他們『只認識ETF』。

加上多數投資人對ETF有著三大迷思所導致。

實際上,即便到了如今,目前全球ETF的規模也才達到主動型基金的三分之一。

至於三大迷思,接下來我們將為大家一一破解!

迷思一:ETF 績效優於主動型基金

指數型 ETF 的特色就是追蹤大盤權值股,他們就是按照市值排序來分配資金,市值越大的公司,持有的越多,反之,市值越小,持有的越少,甚至會被剔除。這樣的作法完全不考慮公司的前景,只是針對市值,追漲殺跌。

但股價漲勢最強勁的時刻通常就是企業轉型高速成長階段,ETF 的選股邏輯與固定的換股時間可以說會完全錯過這段漲幅。

例如台灣知名伺服器廠商「緯創資通」,在 2022 年因中國衰退,股價大跌,被 0050 踢出成分股,之後又在 2023 年搭上 AI 多頭,短短兩個月股價翻了 5 倍,又重新被納入 0050 成分股。

圖片來源:緯創資通股價走勢

對於 0050 投資人來說完全沒有參與到這 5 倍漲幅帶來的收益。

相比之下在該股票起漲的時候,就有許多主動型基金布局介入,一來一回兩者的差距就顯現出來了。

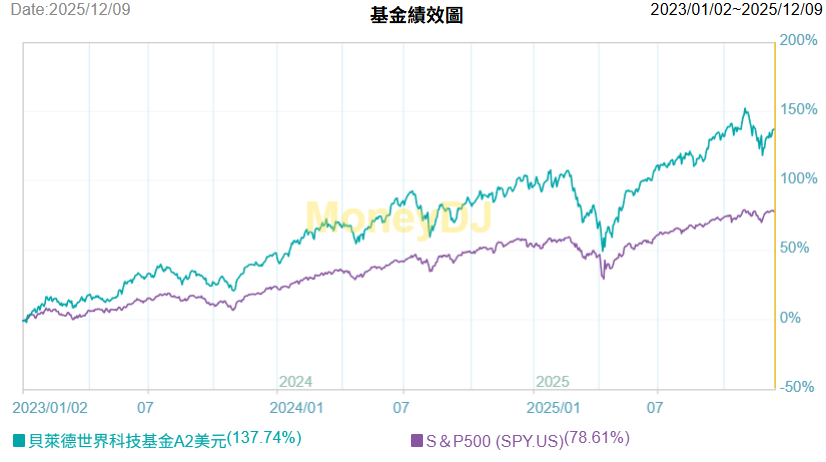

這樣的情況不僅發生在台股,在美股也是如此,例如你投資追蹤標普 500 指數的 ETF SPY,過去三年的累積報酬率是 78%,但如果選擇主動式 ETF 如貝萊德世界科技基金,過去三年累積報酬率則高達 137%。

圖片來源:MONEYDJ

因此ETF績效優於主動式基金其實只是迷思,並非事實。

迷思二:ETF 績效很難複製

許多 ETF 投資人認為某某 ETF 值得投資是因為它過去一段時間績效很好。

或是該 ETF 的回測數據,個別期間的報酬率都很高(例如過去三個月,半年,一年及三年),但實際上這些都是「已經發生的事情」,用這些當成投資依據去選股,就像是『看後照鏡開車』。

現在有許多主打 AI 的 ETF 都宣稱,如果 5 年前就開始投資該 ETF,會有驚人的績效。

實際上,5 年前根本沒有 ETF 會把 AI 類股當成投資主流,甚至納入投資組合。

用一個極端的例子來說明。

假設有一檔 ETF,只投資輝達(事實上美國有數個兩倍槓桿輝達的 ETF),它的過去績效當然耀眼,但是投資這檔 ETF 並不能讓你賺到下一個輝達的超額報酬。

同理,任何用過去績效客製出來的指數,它的選股「邏輯」只在過去那個特定期間或同等情境,不保證未來有同等績效。

而主動型基金就不同,同樣以貝萊德世界科技基金為例,該經理人在 2023 年發現 AI 商機後,就積極拜訪各公司去分析該公司的 AI 參與度,並且剔除一些『AI 商業化』較低的科技公司,並加大 AI 商業化比重較高的企業。

他在輝達市值還沒成長為全球最大企業之前,就已經把輝達列為最大持股了,同時降低了當時的市值龍頭蘋果的持股。

正是這種能發現明日之星的能力,才能幫助投資人賺取超額收益!

迷思三:ETF 的費用較低所以績效較好

想撿便宜是多數人都有的心態,筆者也不例外,有時候實體店面看上的商品也會到網路門市看看有沒有更便宜的選擇。

但這一切有個前提,就是買的是一樣的東西,才會比較哪個便宜哪個貴。

ETF和主動型基金本質上是不同的產品,比較兩者的經理費高低有點牽強。

想靠投資獲利,關注的不應該是經理費收多少,而是收取的費用能創造多少績效。

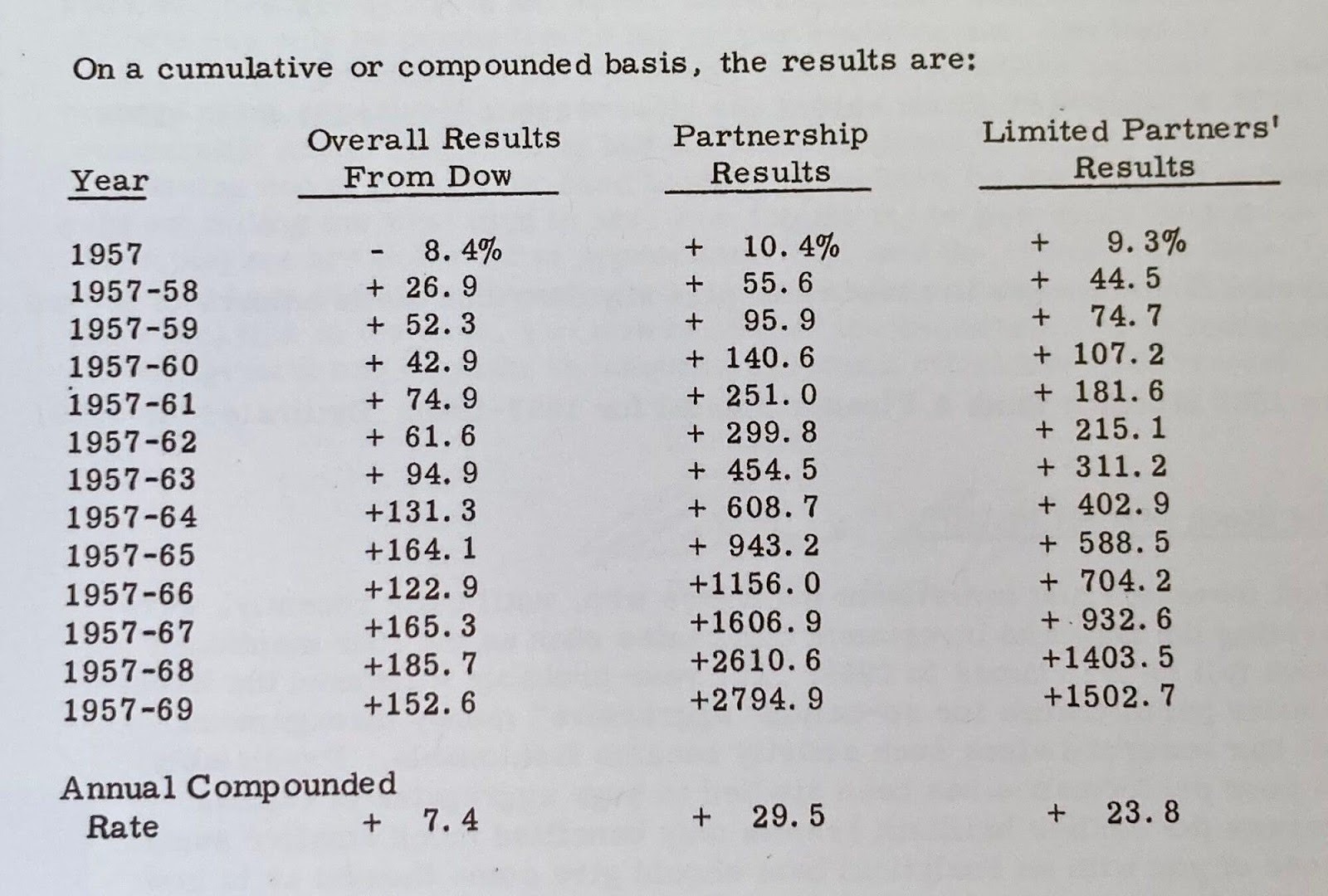

以大家最喜愛的股神巴菲特為例,他早年曾在奧馬哈成立了『巴菲特合夥基金』,收取獲利的 25% 作為基金管理費,但如果同時有一檔 ETF,管理費不到 1%,大家會怎麼選呢?

可能很多人會選擇管理費不到 1% 的ETF,但大家可以看一下這張圖表。

如果你在 1957 年選擇投資道瓊指數的 ETF 並持有到 1969 年,累積的報酬率是 152.6%,但給巴菲特管理,即便扣除 25% 的分潤,你的報酬率仍可以高達 1502.7%,相差超過 10 倍。

圖片來源:華倫·巴菲特 1969 年的年度信件

所以投資人應該聚焦操盤手能否創造優異的績效,而不僅是考量經理費的高低。

如何挑選一檔好的 AI 基金?

如果您也認同主動投資的優勢,那下一步可能會想問,基金那麼多檔,我們到底該如何挑選出一檔真的能創造超額報酬的基金呢?

答案非常簡單,只要掌握四大重點,你就能輕鬆挑選出最能幫你賺錢的基金。

| 基金挑選四大重點 | |

|---|---|

| 挑選基金重點 | 說明 |

| 基金過往績效 | 基金過往的績效好壞是挑選時最重要的指標。 雖然過去不能代表未來,但好的績效就表示經理人過去這段時間選股能力優於其他人,這樣的情況會更加分。 |

| 基金規模與資金流入流出情況 | 挑選基金建議選擇規模越大越好,因為這代表該基金有足夠多的人信任它,另外也要關注過去一段時間,該基金主要是資金持續淨流入還是流出,如果持續流入說明越來越多人看好,這時候就可以跟風,如果多數人都在賣出,那就需要小心。 |

| 基金持股 | 市場每個時段都會有資金最追捧的持股,這時候你可以根據基金月報觀察是否該基金剛好有布局這個股票,如果剛好有就可以直接買進,畢竟基金月報公告的都是上個月的資訊,如果持股正在被市場追捧,說明經理人有眼光提早布局,那就可以更安心的投資。 |

| 經營團隊 | 基金的靈魂就是經理人,一般來說經理人會同時操盤不同的基金,投資人可以關注她過往的績效來決定是否繼續讓他操盤,這對於投資上市已久的老基金來說影響不大,但如果你剛好在決定是否要投資一檔剛IPO的基金,就是非常重要的參考指標。 |

以上資訊大家都可以在 台新銀行 APP 中直接查詢

通過這四大重點,大家可以輕鬆找到 2026 年最能幫你獲利的關鍵基金!

AI 投資如何進場?

定期定額、單筆投資雙軌並行!

決定參與 AI 浪潮後,該分批還是單筆進場?

我們建議「雙軌並行」。

定期定額能攤平成本並養成儲蓄習慣,是穩健投資的幫手;單筆投資則能把握回檔良機,如 2025 年 4 月關稅風波引發的大跌,正是低點布局的時刻。

因此我們認為兩種投資方式並沒有優劣之分,只要願意進場,你就已經贏過那些裹足不前的人了。

巴菲特曾說,投資最好的時間是 10 年前,其次就是現在。根據市場分析,AI 這般財富多頭列車至少會持續到 2030 年,若你已經決定一起致富,可參考台新銀行主題式基金網站,提供更多資訊幫您把握上車時機!

投資一定有風險,基金投資有賺有賠,申購前應詳閱公開說明書。

by

by